まさか・・・わずかな借り入れやカードローンが命取り

日頃皆様のお住まい探しのお手伝いをしていますと、なるべく早い時期にやっていただきたい手続きが、ローンの事前審査です。意外や年収の高い人ほどこの重要性を軽視されがちで、後回しにされる方が多いです。

買いたい物件が見つかってから審査をやるのでは、審査に時間がかかってしまい、よい物件を買い逃してしまう事が多々あります。これは、日頃皆様に口を酸っぱくしてお伝えしていていますが、それだけ住宅購入には大切なポイントとなります。

今回は、「ローン事前審査の重要性」と、「既存の借入」や「カードローン」が住宅ローンの審査に与える影響の大きさについてお伝えします。

なぜ、「ローンの審査」は早い段階でした方がよいのか?

①そもそも住宅を購入できるかを最初に確認

住宅を購入する場合は、現金買いの方はかなり少ないです。ローンを利用する方は、まず自分がローンを組めるかの確認が必要。

他の借入が多い人や、カードローンの借入が2本以上ある人等は、場合によっては審査に通過できない場合もあります。

②借入可能額の把握

・今の自分の年齢や勤務先 年収から いくらぐらいまで借入可能が可能か

・自己資金と合わせて最大いくらまでの物件を購入出来るかを最初に確認。

自分では購入出来ない金額の物件を見ていても時間の無駄になります。最初に購入可能の上限を知った上で、お住まい探しを進めます。

③他の借入がある場合等、事前に完済等する準備や対策が出来る

④買付申し込みの時に必要

金融機関からの融資回答書を付け、支払い能力は問題ないとアピールが出来無ければ、価格交渉のテーブルにもつけません。購入したい物件が出てきてから慌ててやっていると、遅いです。買付が競合してしまった場合は、融資の承認が出ている方を優先されてします為、買い逃すリスクもあります。

つまり、どちらにしろ最終的には「ローンの事前審査」が終わっていないと売買契約自体がが出来ないため、後でやるメリットは、ほとんどありません。早くやっておきましょう!

審査の元になる年収の証明は職業によって異なる

■住宅ローンの審査で収入の証明につながる書類は、下記職業によって異なります。

≪給与所得者≫ 昨年の年収、つまり源泉徴収票に記載の額。(フラット35を利用する場合は直近2年分)

≪自営業者≫ 確定申告3年分

≪経営者≫ 決算書3期分 そして 確定申告書3年分

一番大切な年収は直近の年収がどうなっているかです。

一般的には上記で判明した直近の年収をもとに、各金融機関が独自で定める返済比率(年収に占めるローン年間返済額 30%~40%)及び審査金利を掛け合わし、借入の上限額が決まります。

もし他の借り入れ額があれば、その返済比率で割り出した額から減らされることになります。

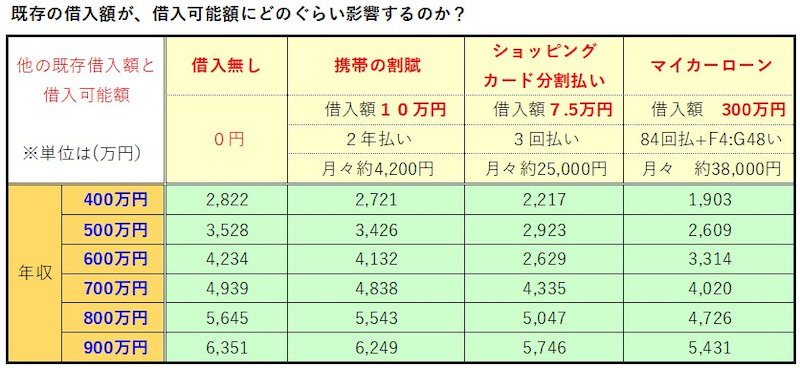

既存借り入れは、こんなに影響してしまう!

他の借入が無い場合とある場合では、これだけ借入可能額に影響します。

▼年収は仮に600万円で全員同じ

但し、他の借入状況が違う4人でシミュレーションしてみました。

≪Aさん≫ 他の借入 なし

≪Bさん≫ 他の借入 約10万円の携帯電話 2年間の割賦払い → 月々約4,200円のお支払い

≪Cさん≫ 他の借入 約7.5万円のショッピング クレジットカードで3回払い →月々約2.5万円のお支払い

≪Dさん≫ 他の借入 約300万円の車を マイカーロ―ンで84回払い →月々約3.8万円のお支払い

≪Aさん≫ 借入可能額は、4,234万円

≪Bさん≫ 借入可能額は、4,132万円

≪Cさん≫ 借入可能額は、3,629万円

≪Dさん≫ 借入可能額は、3,508万円

同じ年収なのに、借入可能額はこんなにも変わります。

それだけ既存の借入があると、ちょっとした支払いでも借り入れ可能額額が低くなることになります。

年収は高いのに借り入れがあまり伸びない方もいます。

まず、この辺りもきっちり事前に確かめておかないと、気に入った物件が購入出来ないという事にもなりかねませんので最初にこの事前審査をクリアしておきましょう。

≪参考データー≫

また携帯電話より、価格が安かったショッピングのカード分割払いの借入があるCさんの方が借入可能額が約500万円も減ってしまっている・・・

これは、たった3回払いでも年間返済額が2.5×12か月=30万円の借入があると計算されてしまう為、このようなことになってしまします。

自分の借入希望金額より借入可能額が低い場合は、既存の借入金額の残金を返済してしまった方が借入れ可能額が伸びます。

ローンの申込書には、告知した既存の借入を住宅ローンの借入までに完済するかどうかを記入する欄があります。

返済できる方は返済してしまった方がよいです。

(既存の借入が大きく場合によって難しい方は、事前に私にご相談下さい。)

このようなことがあるため、事前審査を家探しの初期の段階でやることにより事前に余裕をもって対応が出来ます。

妻(または夫)に内緒の借り入れがある方

お客様と住宅購入の相談を受ける際には、ご夫婦でお見えになる方が多いのですが、

妻(または夫)に内緒で借入をしているご主人様(または奥様)が結構いらっしゃいます。

もし、夫婦間でも内緒の借入をしている方は、当然配偶者の目の前でローン申込書に「他の借入」を記入できませんよね・・・。

その場合は、後ですぐに個別にご連絡下さい。

「先程、妻の前では言えなかったんですが、〇〇カードローンの30万借入があります。」など

これはすぐに教えてもらわないといけませんので、ご注意ください。

本当は借入があるのに無申告で審査に出されてしまうと、かなり危険です。

金融機関の審査担当者は、自分の借り入れ状況も管理できていない人というように心象が悪くなってしまします。

借入の枠が大幅に減額になってしまったり、ローン自体が否決になってしまうことすらあります。

皆様も気をつけましょう!

もちろん内密に進めますので、個別に教えて下さいね!

カードローンを利用したことがある方

銀行系のカードローンと言っても住宅ローンの審査においては、消費者金融、クレジットカードのキャッシング利用と同じく「繰り返しお金を借りる」といった習慣がある、または利用枠を残していることは「将来また借りるため」と判断されるケースがありますので注意が必要です。

もしカードローンを現在でも利用されている方はもちろん、今は使っていないけど解約をしていない方も注意が必要です。独身時代よく使っていたカードローン限度額が、しっかりと延滞なく利用されておりドンドン拡大されている方は本当に注意してください。

カードローンを利用している場合は、住宅ローンの審査にかなり影響を与えます。

また今カードローンの利用はなくても、カードローンの解約をされていないと極度額のある一定の額が借入がある状態とかわらない審査になってしまう事が多いようです。

某メガバンクに確認したところ、(極度額×1%+1万円)×12か月分が返済比率に入ってしまうと言われました。

例えば、極度額が50万円のカードローンを利用していなくても持っているだけで年間18万円の借金と変わらない状況の審査となります。

借入可能額がこれだけで363万円減らされることなります。

もしあなたがお持ちのカードローンの極度額が100万円だったら、482万円の借入可能額が減額となります。

(※年収600万円、借入期間35年 審査金利3.5%でシミュレーション)

結構大きな違いになりますのでお気を付けください。

解決策

カードローンやクレジットカードのキャッシングなどは、住宅ローンの申し込み前に可能な限り返済をしてしまうことをおすすめします。

例えば、銀行カードローンで過去に借りたことがあったとします。

しかしながら、現在は完済している場合でも、カードローンの借入枠を解約せずに置いたままにしていると、いつでも借入可能なものとみなされます。

これを与信枠といいます。

この与信枠が大きい場合は審査に大きく影響します。

過去に借りたことがあって、現在は利用していないカードローンは、全て解約しておくことをおすすめします。

(今まさにローンの審査をされる方は、金融機関に解約の申し立てをして、「解約証明書」をもらってください。データーが反映されるまでにタイムラグがありますので、申込書を解約証明書を一緒に出しておけばまず大丈夫です。)

借入の返済や解約が難しい方は、事前にご相談ください。

なんとなく自己判断で家探しをするのではなく、あなたの味方になるエージェントと一緒に探していく。そんなお住まい探しのかたちを提案します!

以上、バイヤーズエージェント 中田でした。

【追伸】

私共エージェントに相談ご希望の方は、こちらから気軽にお問い合わせください。

https://rchukai.jp/form/c_ask/