住宅を購入する際に、親からの資金援助を受けて購入されるお客様が増えています。

通常、1年間あたり110万を超える生前贈与には贈与税が課税されます。

しかし、子供が住宅を購入するための資金援助であれば、年間110万円に加えて700万円まで贈与しても贈与税が課税されない特例があります。

今回は「住宅取得等資金の贈与税の特例」について、注意点を中心に解説します。

住宅取得資金の贈与税の非課税枠とは?

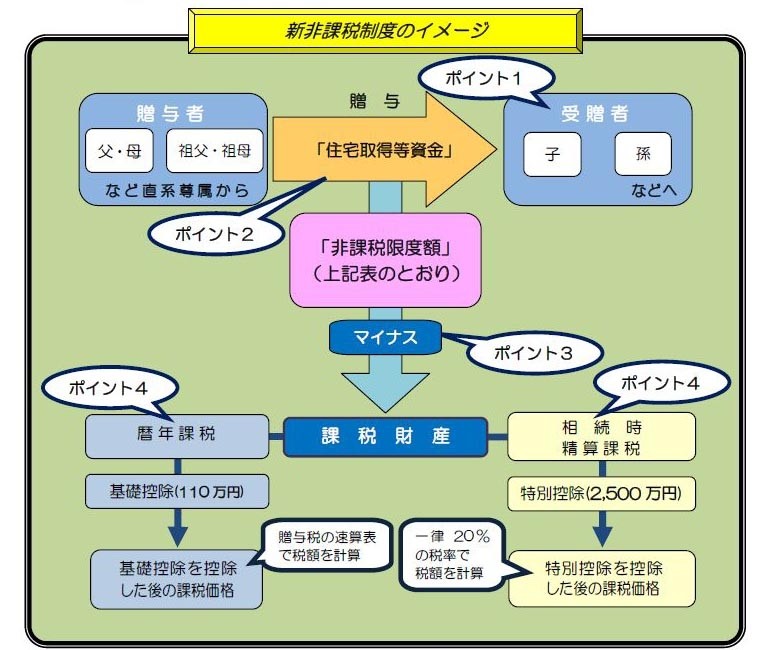

この特例は、一言でいうと「子供ないし孫が住宅を購入するための資金援助であれば、700万円(認定長期優良住宅等の場合には1200万円)まで贈与しても贈与税を課しませんよ」という特例です。

あくまで住宅を新たに取得するための資金援助に限定されるため、既存の住宅ローンの返済のための資金援助はこの特例の対象となりません。

この制度の主な条件は?- 贈与を受けるのは子供か孫であること(直系であること)が条件です。

- 贈与を受けた年の翌年3月15日までに住宅を新築や取得していること

- 贈与を受けた年の翌年3月15日までにその家屋に居住すること

あるいは遅滞なく居住することが見込まれること等

(※詳細な要件をご確認したい方は 末尾を参照下さい。)

また、贈与を受けた年によって、次のように非課税枠が設けられています。(下表を参照下さい)

注意点1 対象者は資金を受け取る人からみて直系尊属

受贈者は20歳以上の子

贈与者は受贈者からみて直系尊属、というのがこの特例の条件です。

したがって、例えば妻の両親から夫が贈与を受ける場合などには、この特例が使えません。

また、親から子のみならず祖父母から孫への贈与でも適用可能です。

注意点2 贈与税が0円でも必ず申告が必要です。

住宅取得等資金の非課税の特例を使う場合に、最も多くトラブルになるのが、「非課税の範囲内だから申告しなくていいと思いました」というケース。

この特例は、非課税額の範囲内だったとしても必ず贈与税の申告が必要なのです。

例えば、住宅取得資金を600万円贈与したとします。住宅取得資金は700万まで非課税なので、確かに特例を使えば税金は0円です。しかし、税金が0円だったとしても申告はしなければいけないのです。もし申告しなかった場合には、特例を受けることはできません。600万円を通常の方法で贈与した場合には82万円の贈与税が課税されてしまいます!

贈与税の申告期限は、贈与した年の翌年2月1日から3月15日までです。

この制度の恐い所は、申告期限に1日でも遅れたら非課税に絶対にしてくれなくなることです。

この特例を検討している人は、必ず「税額がでなくても申告は必要!」と覚えておきましょう!

注意点3 資金援助したのなんて黙っていれば分からない?

住宅を購入する時に親から資金援助を受けたことなんて、黙っていれば誰もわからないでしょ?とお思いの方

そのお考えは、大変危険です!!

はっきり言って、プロが見れば・・・

すぐにわかります!!

親から資金援助を受けたのに、それを税務署に申告していない場合というのは、簡単に見破れます。

登記簿謄本には、その不動産の所有者の情報が書いてあるのですが、ポイントになるのは、抵当権の部分です。

住宅ローンを組んで住宅を購入するのであれば、必ず、登記簿にいくらの借入をどこの銀行からしたかが書かれます。抵当権の設定なしに不動産を購入するということは、銀行から融資を受けないで不動産を購入したことを意味します。

つまり自分達でお金を全て用意したことになります。

もちろん若くてもたくさん稼ぎのある人なら話は別ですが、例えば30歳のサラリーマンが5000万円の物件を住宅ローンを組まずに購入するというのは、親の援助がなければ現実的ではありません。超高給取りのサラリーマンなら別かもしれませんが、税務署からすれば、そのサラリーマンが毎年どれくらいの給与を会社からもらっているかは筒抜け状態です。そこまで収入があるわけでもないのに、住宅ローンを借りずに不動産を購入したということは、親からの資金援助があったと疑われても仕方ないのですね。

親から住宅取得のための資金援助を受けることが悪いことでは決してありませんが、その場合には必ず贈与税の申告をすることを守ってくださいね。

まとめ

住宅取得等資金の贈与税の非課税制度は、基本的には凄くいい制度です。

どんどん使っていただくことをお勧めしています。

ただ、注意点としては、まず申告は必ず必要になること。

納税がでなくても翌年3月15日までに必ず申告してください。

最後に、「申告なんてしなくてもばれない」とお思いの方。そんなことはありません。ばれないからダメというのではなく、きちんと申告すれば税金もかかりませんので、申告することをお勧めします。

なお、この制度を使えば700万円まで非課税となりますが、通常の1年間あたり110万円までの非課税枠を併用することも可能です。つまり810万円まで非課税です。

【受贈者の要件】

次の要件の全てを満たす受贈者が非課税の特例の対象となります。

- 贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること。

※配偶者の父母(又は祖父母)は直系尊属には該当しませんが、養子縁組をしている場合は直系尊属に該当します。 - 贈与を受けた年の1月1日において、20歳以上であること。

- 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること。

- 平成21年分から平成26年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと(一定の場合を除きます。)。

- 自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

- 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

※受贈者が「住宅用の家屋」を所有する(共有持分を有する場合も含まれます。)ことにならない場合は、この特例の適用を受けることはできません。 - 贈与を受けた時に日本国内に住所を有していること。

(受贈者が一時居住者であり、かつ、贈与者が一時居住贈与者又は非居住贈与者である場合を除きます。)。

なお、贈与を受けた時に日本国内に住所を有しない人であっても、一定の場合には、この特例の適用を受けることができます。 - 贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。

贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできませんので、修正申告が必要となります。 - 住宅の取得に充てるために金銭の贈与を受け、実際にその金銭を住宅の取得資金に充てていること

居住用不動産そのものの贈与や住宅取得後に贈与を受けた金銭は対象となりません。

【居住用の家屋の新築、取得または増改等の要件】

「住宅用の家屋の新築」には、その新築とともにするその敷地の用に供される土地等又は住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得を含み、「住宅用の家屋の取得又は増改築等」には、その住宅の取得又は増改築等とともにするその敷地の用に供される土地等の取得を含みます。

また、対象となる住宅用の家屋は日本国内にあるものに限られます。

- 新築又は取得の場合の要件(住宅用の家屋の登記簿上の面積要件)

建物の登記簿面積が50㎡以上240㎡以下であること、かつ、

その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。 - 築後年数要件 取得した住宅が次のいずれかに該当すること。

① 建築後使用されたことのない住宅用の家屋

② マンション等耐火建築物は、25年以内 木造等耐火建築物以外は20年以内に建築されたもの

③ 上記年数を超えている場合は、

(イ) 新耐震基準に適合していることについて証明されたもの

(ロ) 既存住宅売買瑕疵保険に加入している一定のもの

(ハ) 新耐震基準に適合しない物件であっても、取得の日までに都道府県知事などに耐震改修工事の申請などをし、かつ、 贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合することとなったことにつき一定の証明書等により証明がされたもの - (その他) 増改築等の場合の要件

イ 増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が50平方メートル以上240平方メートル以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

ロ 増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類により証明されたものであること。

ハ 増改築等に係る工事に要した費用の額が100万円以上であること。また、増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること。